「相続不動産の有効活用」

– 土地・建物及び敷地 –

最も利益のある不動産活用方法

「 最有効使用 」をサポート

親族間トラブル防止、円満な相続のために、相続不動産の売却をサポート致します。相続前の資産の組み換え・相続税の納税資金の確保・遺産分割対策など、相続発生前の不動産、相続発生後の不動産それぞれについて、経験豊富な宅地建物取引士、不動産鑑定士等専門家がサポート致します。

土地の有効活用

土地の有効活用とは、その効用が最高度に発揮される可能性に最も富む使用方法(最有効使用)で活用することです。

土地の最有効使用は、その土地の属する地域の特性、位置・規模・形状・環境等で、異なります。従って、不動産鑑定士は、市場参加者の観点から、地域分析・個別分析を通じて、「マンション用途」「戸建住宅用途」「店舗用途」「事務所用途」「駐車場用途」等の最有効使用を判定します。

ここで、不動産鑑定士が「地上3階建て共同住宅」を最有効使用と判定したとします。しかし、地上3階建ての共同住宅といっても、デザイン・構造・間取り・設備等でその効用は大きく変わります。

このため、建物の専門家であるハウスメーカー・工務店・建築士事務所等にプランニングを依頼する必要性が出てきます。それも、1社より2社、2社より3社からプランニングを行った方が、異なる観点からの提案を見比べることでき、更に最有効使用の精度を高めることが出来ます。

従って、当サービスを介してご提案する土地の有効活用は、まず不動産鑑定士が土地の最有効使用を判定した上で(事業採算性が成立たない場所では、何も建てないという提案もあり得ます。)、適切と思われるハウスメーカー等を原則3社選択して、各々プランニングを行ってもらいます。

弊社は、どこにも属さない中立公正な立場で、税金(相続税・所得税・固定資産税等)と不動産(事業採算性・リスク等)の両面から、お客様の判断のサポートをさせて頂きます。

なお、建築する建物用途は、共同住宅のみでなく、賃貸戸建住宅、サービス付高齢者向け住宅、貸店舗、貸倉庫等、多種多様で有り、もちろんお客様のご要望も最大限取り入れさせて頂きます。

建物及び敷地の有効活用

建物及びその敷地の有効活用も、その効用が最高度に発揮される可能性に最も富む使用方法(最有効使用)で活用することです。

【1】現状の用途を継続

【2】用途変更(リノベーション)等:

例一般の住宅(居宅)を店舗やシェアハウス(寄宿舎)

【3】建物取壊し

が最有効使用となります。

建物の最有効使用は、土地と異なり現実の建物を所与とすることから、現実の建物の用途等が更地としての最有効使用に一致していない場合には、更地としての最有効使用を実現するために要する費用等を勘案する必要があるため、建物及びその敷地と土地の最有効使用の内容が必ずしも一致しません。

また、現実の建物の用途等を継続する場合の経済価値と建物の取壊しや用途変更等を行う場合のそれらに要する費用等を適切に勘案した経済価値を十分比較考量することが必要があるため、建物及びその敷地の最有効使用は、

- 現状の用途を継続

- 用途変更(リノベーション)等

- 建物取壊し

が最有効使用となります。

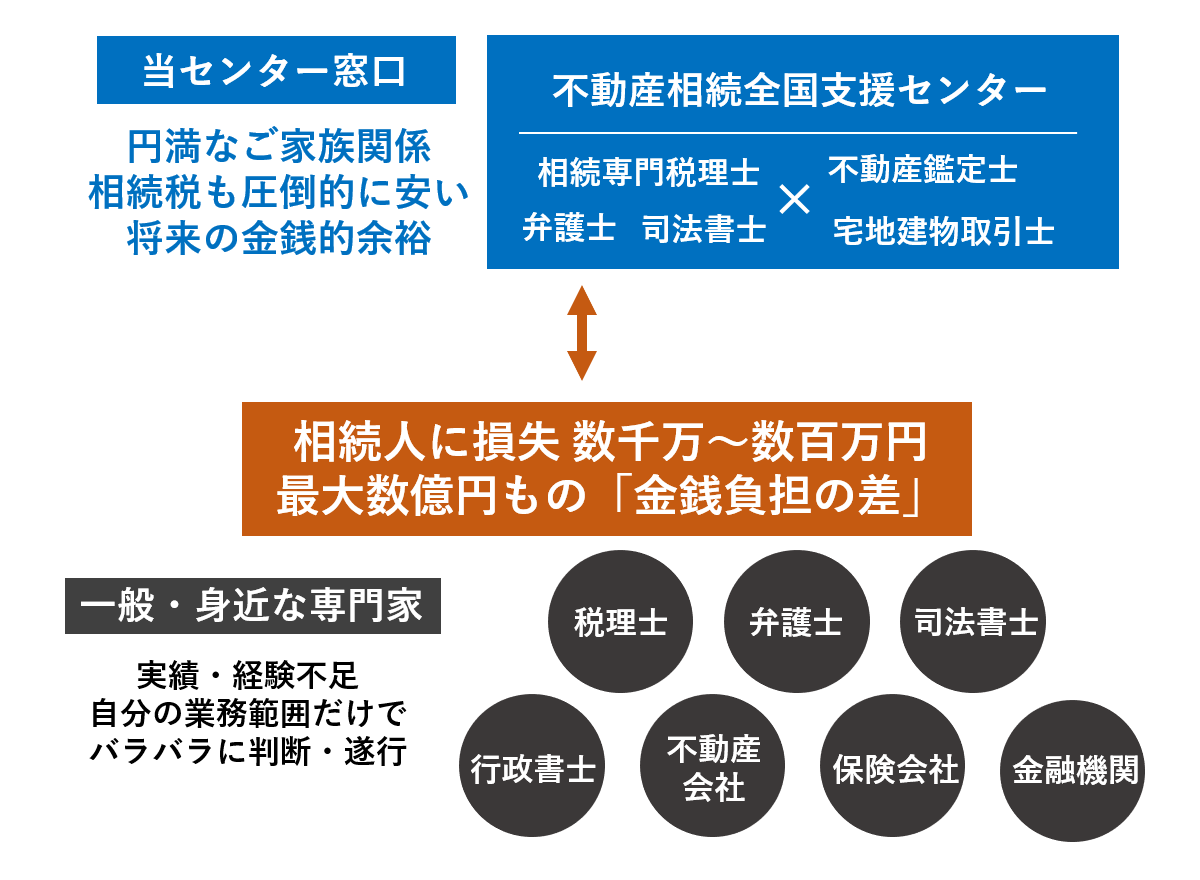

どの専門家が最も最適なのか?

ご自身で依頼する専門家では「知らずに損する」相続に

税理士・弁護士・不動産会社・社会保険労務士・金融機関・司法書士・行政書士など

それぞれが自分の専門の仕事のためにアドバイス

被相続人と相続人、ご家族にデメリットが生じる場合も

相続税及び不動産 全て専門的に対応可能

「不動産相続全国支援センター」

理想的な相続対策

多面的視野でサポート

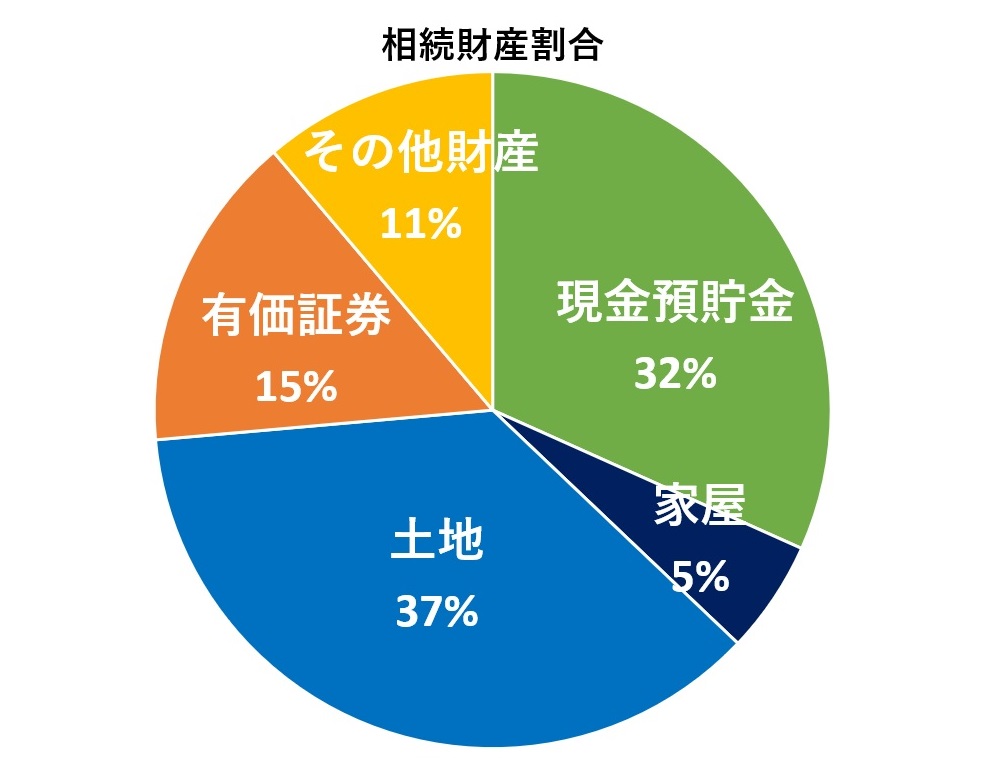

複雑な不動産相続はもちろん

様々な相続財産に対応

不動産相続全国支援センター窓口の特徴

国内最大級・全国対応の現地調査※

相続金銭負担 数千万~数百万円の損失回避

相続では様々な資産を厳正に評価すること、時に地方の不動産の現地調査が必要となります。そのため相続手続きのご依頼は、全国規模の対応が必要な大きなネットワーク等が必要です。当サービスでは、全国の相続、特に不動産相続の高度な専門性の要求に耐えうる優秀な専門家がサポートを行います。相続による金銭的ご負担にも考慮し、相続人の利益を追求します。必ず、全国調査可能な不動産相続全国支援センター【公式】にお任せください。 ※予備調査により、離島や地方の一部に伺えない地域もございます。

税務×不動産コンサルティング専門家集団

弁護士・不動産会社等専門家も困難な支援実現

一般的な税理士一人当たりの相続税申告案件は、年間1~2件程度、多くの税理士先生は、相続は専門ではございません。また弁護士や司法書士なども法律手続きの専門家ですが、お金に関わる重要な相続税の専門家ではないため、本来不要な税金を多額に収めているケースが非常に沢山あります。特に不動産所有者、地主様の場合には、数百万円~数千万円程度まで、多額の現金分が戻ってくる可能性があります。相続×不動産相続は当センターにご相談ください。

全国の実績経験豊富な専門家や人材が対応

全て安心してお任せ頂くことが可能。

相続、特に不動産を含む相続は、資格や肩書き、謳い文句があるだけでは十分でなく、「相続」「不動産相続」についての非常に高い専門性、実績及び経験が必要となります。さらに遠方の相続人との調整や、点在する資産の現地調査や厳正な評価には全国規模のネットワークなども必要です。これらを担える専門家は実はごく少数。当センターにご相談頂くと、これらの専門家をご紹介の上、適切な解決をサポート致します。安心してお任せ頂けるのもご好評の理由です。

相続予測&対策・遺言書作成&執行から

相続税減額・申告・不動産売却まで総合支援

「相続」は、単に名義変更や相続税を納める手続きではなく、親族間のトラブルを防止、無駄な相続税を減らし、将来の金銭的損失も避けるための高度専門的な知見やノウハウ、そして総合的なサポートが求められます。これらを小規模、経験の乏しい専門家が担うのは困難で、多くの相続で多額の損失が相続人に降りかかっています。当センターでは、これらを回避するため、全国の複数分野で、実績及び経験豊富な専門家と連携し、「相続」「不動産相続」の課題解決をサポート致します。

平均1,200万円還付も成果型課金で実質無料

業界最高水準の還付成功率。有利な相続を実現

相続税還付は、一般的な専門家がマニュアル的に対応しても適切な還付は実現できません。確かな実績や経験豊富な専門家などがチームとなってこそ、大きな還付を実現することが出来ます。また、還付の成果がないのに、調査手数料が発生するようでは、安心してご依頼頂くことはできません。調査など還付にかかる手数料は、成果が出た場合にのみ発生し、還付がない場合は、完全無料で一切費用が発生しないため、安心してご依頼いただけます。

【 相続税 申告後の方へ 】

相続税還付/払い過ぎ返金(調査無料)

全国対応の相続税還付。数百万円~数千万円返金

相続税の払い過ぎの返金・還付の手続き(更生の請求)は、相続開始後5年10ヶ月以内に限り認められています。期限を過ぎると相続税の払い過ぎがあっても還付は一切できません。最大数億円、数千万円、数百万円が御手元に返金されるかという重大な内容であるため、相続を別の税理士の先生にご依頼をなさっている場合であっても、相続税還付の無料調査をお考えの場合は、お気軽に私どもにご依頼ください。

相続不動産の有効活用

– 土地・建物及び敷地 –

資料請求・専門家紹介【無料】

【 相続総合メニュー 】

相続不動産のその他の対策

◆相続不動産の売却

相続不動産の売却を全国の優良不動産会社様がサポート

親族間トラブル防止、円満な相続のために、相続不動産の売却をサポート致します。相続前の資産の組み換え・相続税の納税資金の確保・遺産分割対策など、相続発生前の不動産、相続発生後の不動産それぞれについて、経験豊富な宅地建物取引士、不動産鑑定士等専門家がサポート致します。